「ほったらかし投資」という言葉を作られた故山崎元さんの言葉から、インデックス投資の手法と魅力を再確認する記事です。

私は25年ほど投資経験があります。

過去には、外貨預金、FXや信用取引、個別株投資、外国株投資など、さまざまな投資に手を出してきました。

そんな私が今はインデックス投資しかしていません。

それは山崎元さんの著作に出会ったことからです。

故山崎元氏とは?

死没 2024年1月1日(65歳没)12回の転職

経済評論家でありながら、

「(自らがガンに罹患しながらも)ガン保険は不要」

「インデックス投資のみでよい」

と、はっきりとした持論を持ちユーザーに寄り添った姿勢を崩さなかった方です。

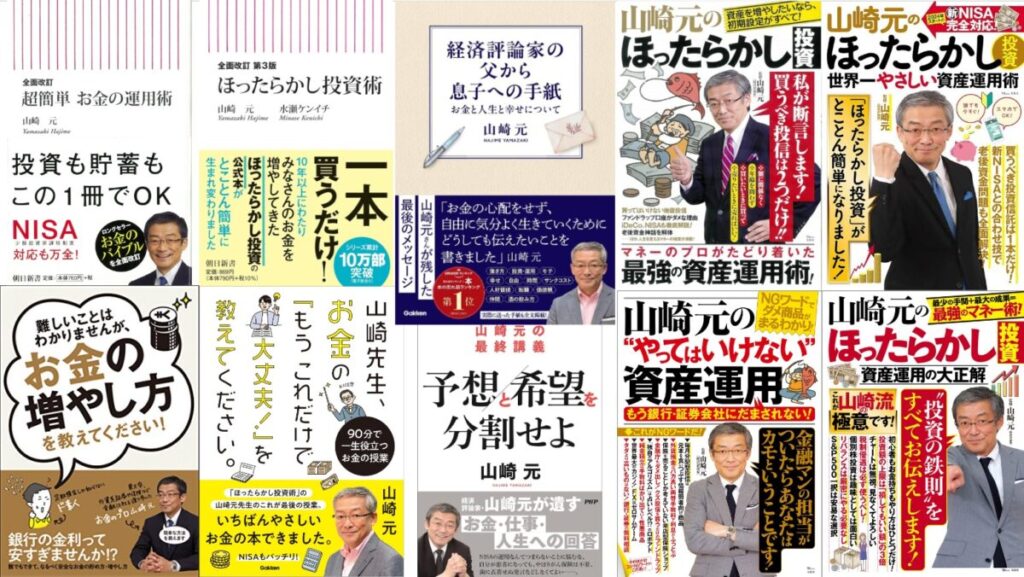

私は山崎元さんの本を10冊以上読んできました。

特にオススメする著作は

「ほったらかし投資術(共著)」

「経済評論家の父から息子への手紙」

です。

(個人的には「超簡単 お金の運用術」がバイブルですが、オルカンという投資信託が設定される前に発売された本なので、現在、他の人に勧められません。)

(↑私の宝物です)

そんな山崎さんの亡くなる直前、最後の結論は「投資するのはオルカンのみで良い」でした。

以下の画像は週刊東洋経済からの引用です。

(山崎元さん以外の方は今回の記事と無関係なのでモザイク処理)

「おすすめファンドを5つ選んでください!」という要望で山崎元さんが選んだのは・・・

なんと、オルカンのみ。

「5つ選んでください」という中でも「良いものは1つしか無い」

山崎元さんは次のような信念を持っていました。

「初心者向け」などとうたっているのに、複数の商品を勧めると読者は迷うだけなのがわからないのか。決して親切ではない。

自分の責任で、潔く結論を言えばいいではないか。著者はそもそも運用がわかっていないのか。あるいは、金融機関に忖度(そんたく)しているのか。

現段階での新NISAの運用に関する結論は、枠の別に関係なく、オルカンを買いたいだけ買って、じっと持つことにすればいい。それだけだ。

新NISAで腹落ちできる「絶対的に正しい運用方法」とは?買うべき投資信託はたった1つで十分

結論、オルカン以外は「1番おすすめ」「初心者向け」と言える商品ではないのに、他の商品をすすめる人を厳しく戒めています。

「ほったらかし投資」というネーミングを考えた

山崎元(水瀬ケンイチ共著)の本で最も有名なのは「ほったらかし投資」でしょう。

「ほったらかし投資」という名称はそもそもこの本から来ています。

山崎さんはいわゆる「ほったらかし投資」の元祖とも言える存在。

「投資とは『買ったり、売ったり』することではなく『持っていること』」との信念から、手数料の高い金融商品を勧めたり、頻繁な売り買いを促したりする金融機関を批判した。

個人投資家の道 2人の先達が教えてくれたこと

今回の記事では、ほったらかし投資(インデックス投資)の魅力について、山崎元さんが残した言葉から追いかけていきます。

(私は、山崎元さんの大ファンで、氏のWeb記事、YouTubeもほとんどすべて追いかけてきました。山崎元さんはサービス精神旺盛というか隠し事しないというか、Web記事に著作の内容のほとんど全てを書いてくれています。今回は山崎元さんのネットに残された言葉を引用し、その考えを広める一助になればと考えています。)

投資商品は「オルカンのみで良い」

山崎元さんを象徴する言葉が次の言葉。

「世の中にある運用商品の99%以上は、

はじめから検討に値しないクズ」

投資の不都合な真実に切り込んだ山崎元氏の「幸せ」のための人生訓

投資商品のうち、ほとんどの商品はクズという、普通の経済評論家では出てこない言葉です。

では、何の商品に投資すれば良いか。

山崎先生:買うといいのは世界中に分散された株式のインデックスファンドなのだけれども、商品名で言えば、例えばこれだね。

<山崎先生 おすすめの投資信託>

eMAXIS Slim 全世界株式(オール・カントリー)通称「オルカン」

投資初心者はまずなにを買えばいい?…経済評論家・山崎元さんがすすめていた「たった1つの銘柄」

投資に興味ある方ならば、聞いたことがあることも多いでしょう「オルカン」です。

投資する先はこれ一本のみで構いません。

なぜオルカン?

理由:世界中に投資できて手数料が安い

なぜオルカンが良いのか。それは手数料が安いからです。

投資信託には2つの手数料がかかる。「販売手数料」と「運用管理手数料」

オルカンはSBI証券でも楽天証券でも販売手数料が0円でタダ

手数料は確実に生じる損失だから極力減らしたい

アクティブファンドは1%や2%もするものもあるけど、オルカンは1年に約0.06%

株価をタイミング投資することはできません。

ということは投資商品は手数料の低いものをただ持っておいた方がほとんどの方にとってベターです。

また、オルカンは銘柄の入れ替えも自動でしてくれるので、余計なことを考える必要がありません。

・たった100円で、アップルやグーグルの株主になれる!?

・「オルカン」は世界47ヵ国・約3,000社の株式の詰め合わせ

・オルカンは世界の主な株に分散して投資できる商品。

・中身は定期的に入れ替わっていて、その時の評価の高い(時価総額の大きい)会社の株式の影響力が大きくなる仕組みになっている。

投資初心者はまずなにを買えばいい?…経済評論家・山崎元さんがすすめていた「たった1つの銘柄」

また、銘柄を絞っておくことは、証券会社に所有している銘柄がズラッと並んでよく分からない状態にならないのもよい点です。

基本的にやるのはオルカンを買うことのみです。

基本的にやることはこれだけ。

「低コスト」の「分散投資」が実現しているので、あとは「長期保有」を続けるのみ。

ほったらかしにしておくと利益が利益を生む「複利効果」で“雪だるま式”に資産が増えていく──というのが山崎さんと水瀬氏の辿り着いたシンプルな答えだ。

【経済評論家・山崎元さんが遺した名著に学ぶ】年齢も資産額も関係ない“1つの投資信託を買って持ち続けるだけ”の「ほったらかし投資術」

いつ投資するべき?

答え:「今」

では、投資を始めるのは、いつがいいのでしょうか?

答えは「今」です。

投資をするタイミングは「いま」、投資可能な金額を「一気に」買うほうが良い

お金を寝かせておくよりも、早く買ってお金に働いてもらう時間が長いほうが、現時点での判断としては正しい

これさえやればOK。山崎元が遺した資産形成のために「やることリスト」

当面使わないお金は、「いま」「すべて」オルカンに投資しておいた方が、理論上はお金が増える確率が上がります。

「株価の下落を心配して株式(または投資信託など)を売り、株価が下がったところで買い戻そう」といった試みは、プロがやっても成功しない場合のほうが多い。

個人投資家は、適量のリスクを適切な運用対象(年間の手数料は高くても0.5%まで!)でもってじっとしているほうが結果はいいだろう。

若い世代は、年金をどれだけ当てにすべきか

いつ買えばいいか、いつ売ればいいかは誰にも分からないことで、結局は「今投資に回せる資金があるのなら一括で」「その後は毎月余剰資金があるなら積立で」投資するのが1番資産増加の可能性があります。

いくら投資すればいい?

答え:「生活防衛資金以外すべて」

ここではいくら投資すれば良いかについて。

なんと、山崎元さんは生活防衛資金以外はすべて投資に回してよいと言います。

運用資金をすべて投入するのは怖い?

運用資金のすべてを投入することに君は抵抗感があるだろうか?

例えば、お金が足りなくなれば、より多く働いて稼いだり、あるいは生活費を節約したりして、何とかなっているのではないか。 しかも、運用資金は「当面使わないお金」だ。

数字で表れていて分かりやすいからといって、金融資産の損得にばかり注意を向けるのはバランスが良くない。

経済評論家・山崎元さんが遺した「投資の結論」…シンプルだけどお金を効率よく増やせる運用法

インデックス投資をしていれば「理論上」は、個別株投資よりも高配当株投資よりも資金は増えます。

そのため、投資する資金はインデックス投資に「置いて」おき、生活防衛資金では足りない、必要な時に引き出して使うのです。

インデックス投資家に必要なことは「覚悟」です。

生活防衛資金はいくらくらいあれば良い?

答え:「3カ月分」

では、生活防衛資金はいくらくらい必要なのでしょうか。

これは自営業か会社員か、本人の状況・考えなどもあるでしょうが、山崎元さんは、次のように考えています。

生活防衛資金について今回は考えたい

これは生活費の支出に備えて、投資に回さずに預金などに置いておくお金のことを指す

ほぼゼロでいいという意見から、生活費の2年分が必要だとする意見まで幅があるが、筆者は「3カ月分」で十分だと考えている

投資に回さない「生活防衛資金」は3カ月分で十分といえる理由

わが家も生活防衛資金の3カ月分以外は全て投資に回しています。

そうは言っても「直近に必要になる可能性がある資金は現金」で持っている必要があります。

この辺りは「投資している資金が3分の1近くに暴落しても、待っていることができる、枕を高くして寝ていられるくらい」がちょうどよいリスクでしょう。

「どのくらい」については「3分の1に減っても夜眠れなくならない額」から逆算。

100万円ぐらいまでは吹っ飛んでも大丈夫なら投資額は300万円となる。

個人投資家の道 2人の先達が教えてくれたこと

投資した資産で一喜一憂しないことが大事です。

不安のある方、慣れない方は2年分や半年分の現金を残しておくのでもOKです。

新NISAのつみたて投資枠と成長投資枠はどう使い分けたらいい?

答え:「どちらもオルカンでいい」

通称「オルカン」こと「eMAXIS Slim全世界株式(オール・カントリー)1本に、つみたて投資枠も成長投資枠も投資したらいいと考えている

多くの書籍や雑誌の特集で、つみたて投資枠と成長投資枠で別の商品を勧めたり、投資家の好みに応じて複数の商品を勧めたりしているものを見かけるが、あれはどうしたことなのだろうか

新NISAで腹落ちできる「絶対的に正しい運用方法」とは?買うべき投資信託はたった1つで十分

つみたて投資枠と成長投資枠で別の商品にする必要はありません。

むしろ、そのように勧めてくる人を山崎元さんは信用していませんでした。

同じようなよくある疑問に、NISAとiDeCoは投資先を分けたほうがいい?という問題もあります。

こちらについても、山崎元さんはもちろん「同じ商品で良い」です。

NISAやiDeCoといった制度を利用すると得なので、使える制度は最大限有効に使うといいが、これらは、お金を運用する際に利用したら有利な置き場所であり、言わば「器」だ。その利用法は「基本」を実行する上でのアレンジに過ぎない。

すべて、「全世界株式のインデックスファンド」ないしは、これに類似する運用商品に投資したらいい。

経済評論家・山崎元さんが遺した「投資の結論」…シンプルだけどお金を効率よく増やせる運用法

買った後はどうすればいい?

答え:「一度買ったら持ちっぱなし」

では、購入したあとのインデックスファンドはどうすれば良いのでしょうか?

NISAでの投資も投資一般と変わるところはなく、買ったら持ちっぱなしの長期投資が好ましい

ずっと長く持てる商品を選ぶことが有利だ

現段階での新NISAの運用に関する結論は、枠の別に関係なく、オルカンを買いたいだけ買って、じっと持つことにすればいい。

それだけだ。

新NISAで腹落ちできる「絶対的に正しい運用方法」 複数の投資信託は不要、「たった1本」で十分だ

ずっと持っていくだけでよく、入れ替えたり、他の商品や個別株を購入したりする必要はありません。

余計なことをすればするほど、資産が増えるチャンスを逃してしまいます。

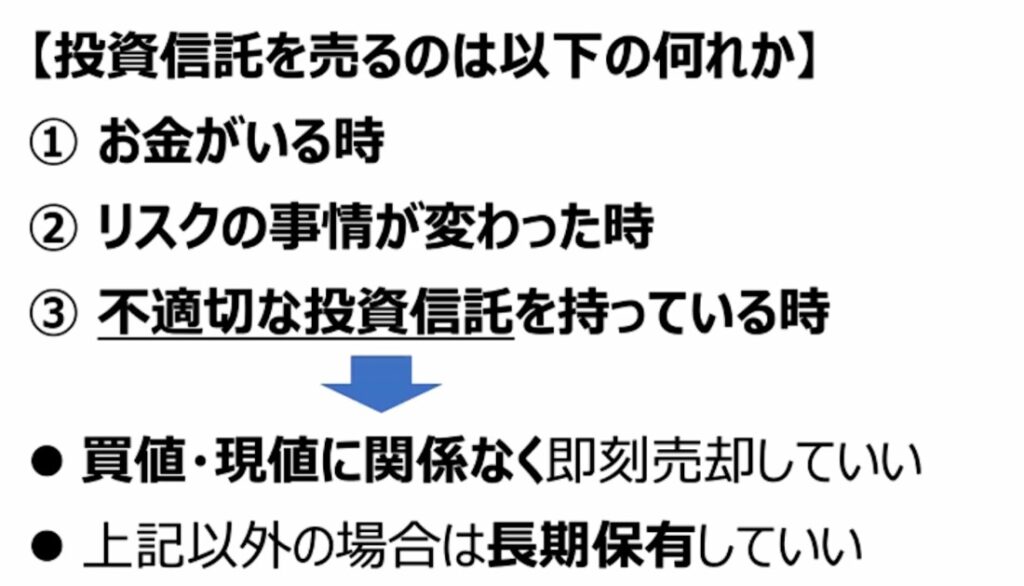

いつ解約すればいい?

答え:「必要な時」

山崎元さんは楽天証券のトウシルというコーナーで、連載とYouTubeもされていました。

以下はその一部から引用

【資産形成】投資信託の「売り時」(山崎 元)【楽天証券 トウシル】

※YouTube動画です

当たり前ですが解約するのは「お金が必要な時」です。

必要な時に引き出して使うのです。

繰り返しになりますが、インデックス投資家に必要なことはこの「覚悟」です。

そうは言っても解約しにくい…

答え:「躊躇なく解約せよ」

ここでいつも意識しておくことがあります。

山崎元さんの言葉で私が一番好きなのが、この言葉

「躊躇なく」

です。

大きな支出の必要が生じたら、「リスク運用マネー」あるいは「無リスク運用マネー」の何れかを「躊躇なく」部分解約してこれに充てる。

超簡単お金の運用法を改訂する(上)

必要な時は「躊躇なく」解約するのです。

ここでも試されるのは「覚悟」です。

常日ごろから、「この投資している資金は『必要な時』には解約するんだぞ!」と自分に言い聞かせることが必要です。

とは言っても、もし「必要な時」に株価が暴落中だったら・・・

お金を引き出そうとした時に、株価が大きく下がっているような事態が「結果的に」あるかもしれない。

その時には残念に思うだろうが、「意思決定時点の(事前の)選択として正しかった」けれども、運が悪かったのだと考えて納得せよ。

経済評論家・山崎元さんが遺した「投資の結論」…シンプルだけどお金を効率よく増やせる運用法

それでも、解約です。

上昇中でも、暴落中でも、気にせずに解約です。

いつ上昇するか下落するかは誰にも読めません。

それでも、1番資産が増える可能性があるインデックスファンドにお金を置いておいた方が増える可能性は上がります。

株以外も買った方がいい?

答え:「株式のみで良い」

山崎元さんは、長年の経験から最も有力な投資先は株式と結論を出していました。

株式投資を「リスクプレミアムのコレクション」と整理してみると、「長期」「分散」「低コスト」の3原則が有効であり重要であることがスッキリ説明できて極めて都合がいい。

また、どうやら経済全体として、「リスクを取りたくない人」が「リスクを取る人」に利益を提供する構造になっていて、その現在最も有力なチャネルが株式であるように思われる。

リスクプレミアムとは「リスクを受け入れることによって得られる報酬」のことです。

投資先に、ゴールドや債券、為替(FX)などは必要ありません。

株(オルカン=全世界株式)のみで十分です。

年齢によって投資する先を変えた方が良い?

答え:「オルカンのみで良い」

若くてまだリスクが取れる、年を重ねてリスクがあまり取れない、この場合でも投資先をオルカン以外に変える必要はありません。

金額が幾らであっても、最も効率のいい組み合わせを買うことが正解になる。

加えて、初心者・ベテラン・高齢者・女性といった投資家の属性も、あるべきリスク資産の選択に影響しない

「個々の投資家の状況に合った運用商品がある」という金融・運用業界が大切にして来たフィクションも、お金における「形の自由」を意識すると無意味

個人の資産運用に関する「ヤマザキの分離定理」

投資期間が長期でも短期でも変わりありません。

仮に運用期間が短期となっても、特定の市場や投資商品に関して「いつが、いいタイミングか?」ということがプロも含めて投資家には分からないので、「長期投資に適した商品」を選んで投資すること以上に上手い投資が投資家に可能な訳ではない。

長期でダメな商品は、短期でもやっぱりダメなのである。

2024年NISAを「運用の観点」から整理する

これからお金について考えて勉強していくと、証券会社や、銀行、投資YouTuberやインフルエンサーは色んなことを言うでしょう。

それでも、原則は変わらないのです。

何歳だろうが、投資初心者だろうが、ベテランだろうが、投資商品を変更する必要はありません。

取り崩し方法は証券会社各社の定期解約サービスを

なお、老年になったりFIRE達成したりした後の取り崩し方法に関して、資産額を崩すことが心理的に難しいという方は、証券会社の定期解約サービスを利用しましょう。

このサービスを使えば、擬似的に配当金を受け取っている感じになります

資産形成達成後であれば4%ルールに従えば将来定期に減る可能性はほぼありません。

(不安であれば年間2%や3%に設定しておきましょう。)

インデックス投資ができるようになったらどうする?

答え:自己投資

山崎元さんは若い人に対して「お金が気持ちよく使えない人」が増えていることに警笛も鳴らしていました。

「お金を気持ちよく使えない人」が増えている

将来に向けて毎月必要だと思う貯蓄(実際にはインデックスファンドへの投資だ)ができていれば、細かな収支は気にしない方針をお勧めする。

稼いだお金はおおらかに使うといい。

特に自分への投資を絞ると将来の自分が貧相になってしまう。

自己投資の中身は、①知識、②スキル、③経験、④人間関係、⑤時間、だ。

お金の心配をせず、気分よく生きていくために…余命3カ月の山崎元さんが大学生の息子に書き残したこと

きちんとしたインデックス投資ができるようになったら、自己投資にもしっかり資金を回しましょう。

山崎元さんが辿り着いた結論

山崎元さんが最後に辿り着いた結論についてまとめると、次のようになります。

(1)生活費の3~6カ月分を銀行の普通預金に取り分ける。

残りを「運用資金」とする

(2)運用資金は全額「全世界株式のインデックスファンド」に投資する

(3)運用資金に回せるお金が増えたら同じものに追加投資する。

お金が必要な事態が生じたら、必要なだけ部分解約してお金を使う

経済評論家・山崎元さんが遺した「投資の結論」…シンプルだけどお金を効率よく増やせる運用法

投資を考えている方、知ったばかりの方、経験のある方も、原則はこれだけです。

そして、始めるのは「今」です。

ぜひ一歩を踏み出してみてください。

証券会社ごとのオルカンの積立設定方法については、以下の記事を作成していますので参考にしてください。

楽天証券の場合

[初めての人向け]楽天証券を開設して新NISAつみたて設定する方法[楽天カード]

SBI証券の場合

[初めての人向け]SBI証券を開設して新NISAつみたて設定する方法[三井住友カードNL]

(参考)保険商品について

ここでは、山崎元さんの保険についての考え方についても記載しておきます。

貯蓄性のある生命保険は「すべて」ダメ

貯蓄性の生命保険(外貨建ての終身保険など)のように実質的な手数料が明示されていないものや、あなたが調べなければわからないものに関しては、「すべて」ダメだと考えていい。

近年よく売られている外貨建ての生命保険などはすべて検討に値しない商品だと考えていい

お金持ちになるための「0.5%ルール」とは?

外貨建て保険は不要

はっきり言っておくが、外貨建ての保険や投資信託などを売るセールスマンに外国通貨の先行きなどわかるはずもないし、そのセールスマンが属する会社の研究所やエコノミストにも先行きはわからない。

ついでに言うと、運用のプロにもわからない。

30代が将来もらえる年金は今より20~30%減る

自身ががんになっても、がん保険は不要

民間生保の「がん保険」は不要です。

自分が癌になってみても、結論は変わりません。生命保険会社は、がん保険も含めて、保険商品のコストの内訳を公開しておらず、これは消費者保護上大問題で、顧客のためにビジネスを行っているとは認められない信用の出来ない存在です

山崎元さんの魅力が少しは伝わったでしょうか。

亡くなってしまったのは残念ですが、今からでもその著作に触れて、しっかりとした投資観を1人でも多くの人が身につけて欲しいと思います。

皆さまの資産が順調に増え、準富裕層に到達できるよう願っています。